-

Projektide auditeerimine

Nõustame ja auditeerime ELi ja teiste riikide toetusfondidest rahastatavaid projekte, sh teeme juhtimis- ja kontrollisüsteemide auditeid.

-

Pakendiaudit

Teeme pakendiettevõtjatele pakendiauditeid, et anda hinnang kalendriaasta jooksul pakendiregistrisse esitatud andmete õigsuse kohta.

-

Töövahendid

Auditi sujuvamaks ettevalmistamiseks leiate siit erinevaid kinnituskirjade vorme.

-

Auditikalkulaator

Kalkulaator annab vastuse, kas ettevõtte müügitulu, varade maht või töötajate arv ületavad piiri, mistõttu peate tellima ülevaatuse või auditi.

-

Palgaarvestus

Teeme palgaarvestust nii mõne töötajaga kui ka sadade töötajatega ettevõtetele.

-

Maksuarvestus

Meie kogenud maksuspetsialistid toetavad raamatupidajaid ning pakuvad mõistlikke ning praktilisi lahendusi.

-

Aruandlus

Koostame majandusaasta aruanded. Aitame juhtimisaruannete väljatöötamisel ja koostamisel ning kohustuslike aruannete esitamisel.

-

Finantsaruannete konsolideerimine

Meie kogenud raamatupidajad ja nõustajad aitavad konsolideerimistabelite koostamisel ja konsolideerimise protsessi efektiivsemaks muutmisel.

-

Nõustamine ja ajutine personal

Meie spetsialistid nõustavad keeruliste raamatupidamistehingute tegemisel, korrastavad eelmisi perioode ja pakuvad ajutise raamatupidaja teenust.

-

Välise finantsjuhi teenus

Meie finantsjuhi teenus sobib igas suuruses ja kõikides majandusharudes tegutsevatele ettevõtetele. Pakume teenust klientidele vajalikus mahus ja kompetentsides.

-

Raamatupidamisprotsesside hindamine

Aitame sisse seada kohalikele ja rahvusvahelistele standarditele vastava raamatupidamise.

-

Raamatupidamine väikeettevõtetele

Pakume jõukohast teenust väikeettevõtetele. Aitame korraldada protsessid võimalikult nutikalt ja kuluefektiivselt.

-

Raamatupidamine krüptoettevõtetele

Hoiame ennast plokiahelatehnoloogiaga kursis, et teenindada ja nõustada krüptoettevõtteid. Meile on toeks kolleegide võrgustik 130 riigis.

-

Koolitused

Meie raamatupidajad on pädevad kõikidel raamatupidamise ja aruandluse teemadel. Teeme koolitusi ka klientidele, et oma teadmisi edasi anda.

-

Äritegevuse juriidiline nõustamine

Pakume tuge nii alustavale kui laienevale ettevõttele, hoolitsedes selle eest, et kõik juriidilised sammud oleksid detailideni läbi mõeldud.

-

Fintech nõustamine

Meie juristid nõustavad makseasutusi, virtuaalvääringu teenuste pakkujaid ja finantseerimisasutusi.

-

Ühinguõigus ja tehingute nõustamine

Nõustame õigus-, maksu- ja finantsküsimustes, mis on vajalikud ettevõtte juriidilise või organisatsioonilise struktuuri paremaks juhtimiseks.

-

Juriidiline due diligence

Analüüsime põhjalikult ühendatava või omandatava äriühingu sisedokumente, õigussuhteid ning äritegevuse nõuetelevastavust.

-

Lepinguõigus

Koostame lepingud, mis vastavad majanduslikult ja õiguslikult Teie ettevõtte parimatele ärihuvidele.

-

Tööõigus

Nõustame kõigis tööõiguse küsimustes, aitame töölepingute ettevalmistamisel, muutmisel või lõpetamisel, ametijuhendite ja sisekordade väljatöötamisel.

-

Saneerimine

Meie ekspertidel on kogemus saneerimisnõustajatena, aitame ettevõtjatel saneerimist läbi viia.

-

Majasisese juristi teenus

Teenus on mõeldud ettevõtjatele, kes otsivad usaldusväärset koostööpartnerit ettevõtte igapäevaste juriidiliste küsimuste lahendamiseks.

-

Kontaktisiku teenus

Pakume välisriigis asuva juhatusega Eesti äriühingutele kontaktisiku teenust.

-

Koolitused

Korraldame nii avalikke kui ka kliendi tellitud koolitusi aktuaalsetel õigus- ja maksuteemadel.

-

Rikkumisest teavitamise kanal ehk vihjeliin

Pakume oma klientidele usaldusväärse vihjeliini ülesehitamist, töösse rakendamist ja tuge selle toimimas hoidmisel.

-

Ärimudeli või -strateegia uuendamine

Edukas olemiseks peab igal ettevõttel olema kindel strateegia ehk teadmine, mis suunas kogu meeskond liigub. Aitame Teil sihte seada!

-

Turundus ja kliendihaldus

Toetame Teid turundus- ja brändistrateegia ning kliendihaldussüsteemi uuendamisel, et suudaksite praegusel kiirete muutuste ajal kohaneda.

-

Coaching ja juhi arengutugi

Hea organisatsioonikultuur on ettevõtte jaoks nagu trump kaardimängulauas. Juhendame Teid, kuidas trumpkaarte koguda!

-

Digiteenused

Tänapäeval ei ole küsimus selles, kas digiteerida, vaid kuidas seda teha. Aitame Teil välja töötada ja juurutada nutikad digilahendused.

-

Äriplaani koostamine

Hea äriplaan on ettevõtjale teejuht ja juhtimisvahend ning finantseerijatele ja potentsiaalsetele investoritele otsuse langetamiseks vajalik infoallikas.

-

Due diligence

Teeme hoolsusauditi ehk due diligence’i, et investorid saaksid enne planeeritud ostutehingut ettevõttest põhjalikku ülevaate.

-

Tehingute nõustamine

Nõustame Teid kõikides ostu- või müügitehingu protsessi olulistes aspektides.

-

Väärtuse hindamine

Hindame ettevõtte turuväärtust, varade väärtust ja teisi varagruppe rahvusvaheliselt aktsepteeritud metoodika alusel.

-

Registreeritud eraeksperdi teenused

Meie kogenud registreeritud eraekspet annab hinnanguid majandus- ja finantsalal.

-

Äriplaanid ja finantsprognoosid

Rahavoo puudulik planeerimine ja kontroll on sageli ebaõnnestumise põhjus. Aitame Teil koostada korralikke prognoose, et äririske vähendada.

-

Välise finantsjuhi teenus

Meie finantsjuhi teenus sobib igas suuruses ja kõikides majandusharudes tegutsevatele ettevõtetele. Pakume teenust klientidele vajalikus mahus ja kompetentsides.

-

Saneerimine

Meie kogenud saneerijad pakuvad võimalusi ettevõtte majanduslike raskuste ületamiseks ja likviidsuse taastamiseks, et edaspidi jätkusuutlikult majandada.

-

Restruktureerimine ja reorganiseerimine

Pakume individuaalseid terviklahendusi ettevõtete struktuuri korrastamisel.

-

Ettevõtte maksustamine

Anname nõu kõigis ettevõtte maksustamisega seotud küsimustes.

-

Käibemaks jm kaudsed maksud

Põhjalik info käibemaksu, aktsiiside ja tollimaksude kohta nii siseriiklikul kui ka rahvusvahelisel tasandil.

-

Rahvusvaheline maksustamine

Anname nõu välisriikide maksusüsteemide ja rahvusvaheliste maksuregulatsioonide asjus, sh tunneme piiriülese aruandluse nõudeid.

-

Siirdehinnad

Aitame planeerida ja dokumenteerida kõiki aspekte ettevõtte siirdehindade strateegias.

-

Tehingute maksustamine

Planeerime ettevõtte omandamise, võõrandamise, refinantseerimise, ümberstruktureerimise, võlakirjade või aktsiate noteerimise maksutagajärgi.

-

Töötajate piiriülene maksustamine

Eesti ettevõtte töötaja välismaal ja välisettevõtte töötaja Eestis – anname nõu maksureeglite kohta.

-

Maksuriskide audit

Teeme maksuauditi, mis aitab diagnoosida ja piirata maksuriske ning optimeerida maksukohustusi.

-

Kliendi esindamine maksuametis

Ennetame maksuprobleeme ning tagame sujuva suhtluse maksu- ja tolliametiga.

-

Füüsilise isiku maksustamine

Nõustame eraisikuid füüsilise isiku tulu maksustamise küsimustes ja vajadusel esindame klienti suhtluses maksu- ja tolliametiga.

-

Balti riikide maksusüsteemide võrdlus

Meie maksuspetsialistid on koostanud Balti riikide maksusüsteemide võrdluse ettevõtete ja eraisikute maksustamise kohta.

-

Siseauditi teenus

Aitame Teid siseauditi funktsiooni täitmisel, siseauditite ja nõuandvate tööde tegemisel, valitsemise hindamisel ja töötajate koolitamisel.

-

Finantssektori siseaudit

Saame toetada siseauditi funktsiooni loomisel juba finantssektoris tegutsemiseks vajaliku tegevusloa taotlemisel.

-

Projektiaudit

Teeme Euroopa Liidu fondidest, riigieelarvest, välisabist või muust allikast toetusi saanud projektide auditeid.

-

Rahapesu tõkestamine

Aitame koostada rahapesu riskihinnangut ja tõhusaid rahapesu tõkestamise protseduure, teeme valdkonna siseauditeid ja koolitusi.

-

Riskide hindamine ja haldamine

Nõustame Teid riskide hindamisel ja riskide haldamise süsteemi loomisel.

-

Eritööd

Teeme Teie soovil konkreetse eesmärgi ja ulatusega auditeid, kontrolle ja analüüse.

-

Kvaliteedimärk

Hindame raamatupidamisettevõtete tegevuse nõuetelevastavust kvaliteedimärgi „ERK tunnustatud raamatupidamise ettevõte“ taotlemisel.

-

Siseauditi välishindamine

Hindame Teie ettevõtte siseauditi kvaliteeti või anname sõltumatu kinnituse enesehindamisele.

-

Rikkumisest teavitamine ettevõttes

Aitame luua rikkumisest teavitamise süsteemi Teie ettevõttes. Pakume nii kogu süsteemi kui ka selle mõne etapi ülesehitamist.

-

Infoturbe juhtimine

Pakume Teile infoturbe juhtimise teenust, mis optimeerib ressursse, annab ülevaate turvaolukorrast ning tagab vastavuse õigusaktidele ja standarditele.

-

Infoturbe teekaart

Õigusaktidele, standarditele ja nõuetele vastavuse saavutamine.

-

Infoturbe siseaudit

Meie spetsialistid aitavad avastada ja parandada infoturbe puudujääke, kontrollides organisatsiooni vastavust õigusaktidele ja standarditele.

-

Koostööpartnerite haldus

Meie spetsialistid aitavad vähendada riske, mis on seotud kolmandate osapoolte teenuste kasutamisega.

-

Infoturbe koolitused

Pakume mitmesuguseid koolitusi ja teadlikkuse suurendamise programme, et tagada kõigi osapoolte teadlikkus infoturbe nõuetest, nende vastutusest teenusepakkujate valikul ning võimalikest riskidest.

-

Digitaalse tegevuskerksuse määrus (DORA)

Aitame luua Teie ettevõtte vajadustele vastava DORA rakendusmudeli, mis tagab 2025. aasta jaanuariks määratud tähtajast kinnipidamise.

-

ESG nõustamine

Aitame lahendada keskkonna, sotsiaalse kapitali, töötajate, ärimudeli ja hea juhtimistavaga seotud küsimusi.

-

ESG audit

Meie audiitorid kontrollivad ja kinnitavad kestlikkuse aruandeid kooskõlas rahvusvaheliste standarditega.

-

Kestlikud investeeringud

Aitame investoreil teha huvipakkuva ettevõtte keskkonnateemade, sotsiaalse vastutustundlikkuse ja hea juhtimistava analüüsi.

-

Kestlik maksukäitumine

Meie rahvusvahelise maksunduse spetsialistid määratlevad kestliku maksukäitumise kontseptsiooni ja pakuvad jätkusuutliku maksukäitumise teenuseid.

-

ESG juhi teenus

Alati ei pea ettevõttesse palkama ESG juhti. Seda saab ka kokkulepitud mahus teenusena sisse osta.

-

Personaliotsing

Aitame Teie ettevõttes ametikohad täita kompetentsete ja pühendunud töötajatega, kes aitavad ellu viia ettevõtte strateegilisi eesmärke.

-

Värbamise tugiteenused

Tugiteenused aitavad välja selgitada kandidaatide vastavuse ettevõtte ootustele. Enamkasutatud tugiteenused on kandidaadi testimine ja hindamine.

-

Personalijuhtimise protsesside juurutamine

Võtame personalijuhtimisega seotud protsesside juhtimise ja käivitamise kas täielikult enda peale või oleme personalijuhile toetav ja nõuandev partner.

-

Personaliaudit

Kaardistame personalijuhtimise protsesside olukorra ja anname ülevaate, kuidas hinnata organisatsiooni tervist personalijuhtimise seisukohast.

-

Personalitöö dokumentatsioon

Toetame ettevõtteid personalitööga seotud dokumentatsiooni ja eri töökorralduse protsesside korrektse vormistamisega.

-

Personaliuuringud

Aitame teha eesmärgipäraseid ja kvaliteetselt koostatud personaliuuringuid. Analüüsime tulemusi ja toome välja järeldused.

-

Personalijuhi teenus

Pakume ettevõtetele nii ajutist kui ka püsivat/pikaajalist personalijuhi teenust.

-

Digistrateegia

Aitame hinnata Teie organisatsiooni digiküpsust, töötame välja vajaduste ja võimalustega kooskõlas oleva strateegia ja võtmemõõdikud.

-

Nutikas automatiseerimine

Meie abiga saate suurendada äriprotsesside efektiivsust ning parandada klientide ja töötajate kasutajakogemust.

-

Ärianalüütika

Meie kogenud spetsialistid aitavad Teil andmeid taltsutada, et ettevõtte juhtimine oleks andmepõhine.

-

Infoturve

Läbimõeldud ja ennetav küberstrateegia pakub kindlustunnet ja võimalust keskenduda ettevõtte kasvupotentsiaali realiseerimisele.

-

Targa tellija teenus

Keskmiselt ebaõnnestub iga neljas projekt ja iga teine vajab muudatusi. Aitame juhtida Teie ettevõtte digilahenduste innovatsiooni!

-

Digitaalne hoolsusaudit

Teeme omandatava või ühendatava ettevõtte oluliste IT-küsimuste hoolsusauditi, sh analüüsime infosüsteeme ja nende jätkusuutlikkust.

-

Eliis Talisainen

Töökohavahetus võib olla paras õnnemäng – kunagi ei tea, kas klapid uue organisatsiooni ja kolleegidega. Juhtival õigusnõustajal Eliis Talisainenil läks õnneks: ta tundis end Grant Thornton Balticus juba esimestest päevadest peale omaksvõetuna.

-

Ene Rahula

Kolm aastakümmet samas ettevõttes töötada on tänapäeval pigem erand. Meie raamatupidaja Ene Rahulal 16. märtsil 2023 meie ettevõttes 30 tööaastat.

-

Eve Lille

Eve tuli Grant Thornton Balticusse finants-ja maksunõustajana tööle 2022. aasta veebruaris ning ta kinnitab, et see teekond on olnud äärmiselt põnev ja väljakutseid pakkuv.

-

Helena Pokmann

Helena liitus meie ettevõttega 2020. aastal auditi vanemkonsultandina ning on nüüdseks tõusnud auditi nooremjuhi rolli. Ta hindab kõrgelt ettevõtte ja meeskonna tugevat toetust.

-

Jelena Leoško

Jelena liitus meie ettevõttega 2017. aastal ja alustas nö nullist, sest tema senine kogemus oli logistikavaldkonnas. Tänaseks on Jelena hinnatud raamatupidaja ja raamatuidamise grupijuht.

-

Kai Paalberg

Kai taaskäivitas edukalt riskijuhtimise valdkonna. Ta saab ühtviisi ladusalt hakkama nii siseauditite tegemisega kui ka meeskonna juhtimisega.

-

Kristjan Järve

Kristjan on rohkem kui 20 Grant Thornton Balticus töötatud aasta jooksul üles ehitanud eduka maksunõustamise valdkonna ja kasvanud maksunõustajast ettevõtte partneriks.

-

Lenel Prisk

Leneli teekond Grant Thornton Balticus algas 2022. aasta juulis üle ootuste hästi. Juba enne oma esimest tööpäeva tundis Lenel, et see võibki olla õige organisatsioon just tema jaoks.

-

Liis Aaviku

Raamatupidaja Liis Aaviku on olnud seotud Grant Thornton Balticuga juba üle 15 aasta, kasvades nooremaamatupidajast raamatupidamise grupijuhiks.

-

Mari Lehtsaar

Auditijuht Mari Lehtsaar on Grant Thornton Balticus töötanud üheksa aastat. Selle ajaga on ta jõudnud kindlale veendumusele: Grant Thornton Balticus hoitakse inimesi.

-

Meeli Tali-Aruväli

Meeli liitus meiega auditijuhina 2020. aastal. Teda üllatas väga toetav ja ühtehoidev meeskond. Meeli ütleb julgelt, et iga meie tiimiliige on väärtuslik, teda hinnatakse ja hoitakse.

-

Merle Rõbovõitra

Merle Rõbovõitra alustas raamatupidajana arveid sisse toksides, nüüd defineerib ta oma tööd pigem inimeste kui numbrite ärina.

-

Ragne Lehtsaar

2021. aastal auditi noormekonsultandina tööd alustanud Ragne on tänaseks auditi vanekonsultant. Ragnele meeldib, et ta töö on põnev, tema arengut toeatv ja paindlik.

-

Ruth Nõmmik

Nooremraamatupidaja Ruth Nõmmik kinnitab, et Grant Thornton Balticus on iga uus ülesanne põnev, sest iga kliendiga seotud töö on erinev ja alati on midagi uut, mida õppida.

-

Tarmo Rahkama

Tarmo on kasvanud assistendist auditijuhiks ja vandeaudiitoriks ning 2020. aasta sügisel sai temast ettevõtte partner. Tarmo hindab väga inimestevahelist koostööd ja torediad kolleege.

-

Tatjana Raskatova

Tatjana jaoks on töö Grant Thorntonis olnud positiivne kogemus, uue töötaja sisseelamine on hästi organiseeritud ja töötajat toetavad alati tiimijuht ja tiimikaaslased.

Grant Thornton Baltic tegi ettevõtete seas küsitluse, et uurida, kui paljud ettevõtted rahapesu tõkestamisega teadlikult ja sihipäraselt tegelevad. Mullu oktoobris meie kodulehel avatud anonüümsele küsimustikule vastas paari kuuga ligi 200 ettevõtet.

Kõige enam vastanuid oli järgmistest tegevusvaldkondadest: audiitor-, raamatupidamis- ja nõustamisteenused, kauplemine, finantssektor ning kinnisvara vahendamine.

Küsitluse tulemusena selgus, et:

- vaid 30% ettevõtetest on oma rahapesuga seotud riskid kaardistanud ja riskiisu kirja pannud;

- vaid veidi üle poole ettevõtetest on töötajatele võimalikest rahapesuga seotud ohtudest rääkinud, neid koolitanud või käitumisjuhised koostanud;

- olemasolevate koostööpartnerite või klientidega seotud riskide vältimiseks seirab neid süsteemselt vaid 22% ettevõtetest, 35% ettevõtetest teeb endaga ärisuhetes olevate isikute seiret juhuslikult;

- rahapesu andmebüroo kontaktisiku on määranud kolmandik ettevõtetest, kusjuures kontaktisiku on määranud ka need, kellel seadusest tulenevalt sellist kohustust ei ole;

- 44% vastanutest soovib või plaanib tegeleda rahapesu tõkestamise seadusest tulenevate nõuete täitmise optimeerimisega või automatiseerimisega.

Küsisime ettevõtetelt kuus küsimust

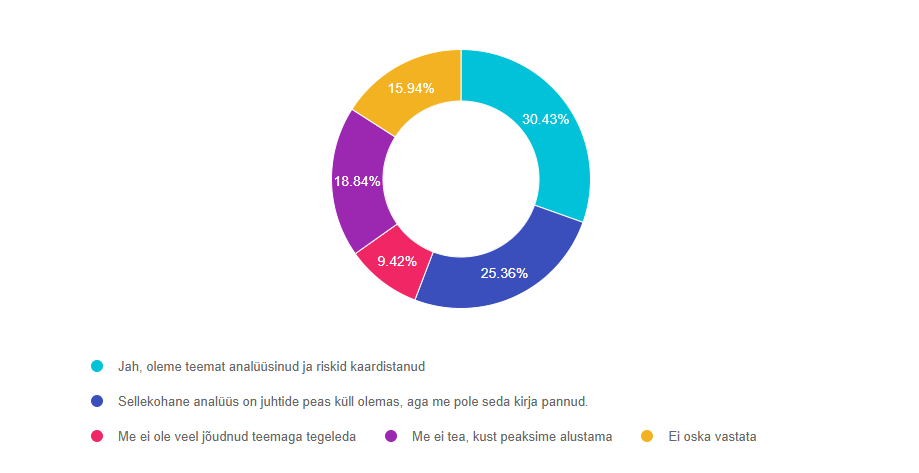

- Kas olete analüüsinud, milliseid Teie ettevõtte pakutavaid tooteid või teenuseid tarbides või mõnel muul viisil on pahatahtlikel tegutsejatel võimalik Teie ettevõtet kasutada rahapesuks või terrorismi rahastamiseks?

Selle küsimusega tahtsime teada, kas ettevõtted on hinnanud oma tegevusega seotud võimalikke rahapesu ja terrorismi rahastamisega seotud riske. Riskide hindamise nõue kohaldub enamikule rahapesu ja terrorismi rahastamise tõkestamise seaduses (RahaPTS) mainitud kohustatud isikutele, kuid vastanutest, kellest enamik olid ka kohustatud isikud, on vaid 30% oma riskid kaardistanud.

Riskide hindamine on esimene oluline samm tõhusa ennetamissüsteemi loomisel, millele tuginevad ettevõtte kõik järgmised tegevused rahapesu tõkestamisel. Just riske kaardistades ja neid teadvustades on võimalik analüüsida, milliste teenuste osutamisel on risk suurem, kuidas see võib avalduda ning kuidas on võimalik seda ennetada.

![Q3 Kas ettevõtet saab rahapesuks ära kasutada.PNG]()

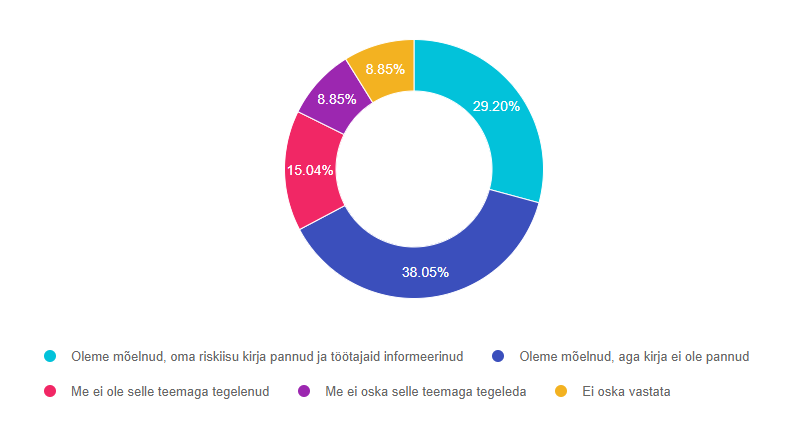

- Kas olete läbi mõelnud, milliseid ettevõtteid Te kindlasti ei teeninda või kellega partnerlusse ei astu (kelle puhul on rahapesu oht liiga suur) ning kui palju ja kellele olete valmis oma tooteid ja teenuseid pakkuma? Kas olete selle kirjalikult fikseerinud ja oma töötajatele teatavaks teinud?

Lisaks riskide hindamisele peab ettevõte fikseerima ka oma riskiisu ja selle kirja panema. Seda on teinud vaid 30% ettevõtetest (sama palju kui neid, kes on oma riske hinnanud).

Riskiisu määratlemisel kirjeldab ettevõte neid riske, mida ta on nõus rahapesu riskiga valdkonnas tegutsedes võtma (või siis fikseerib selle, mida ta kindlasti ei ole nõus võtma). Riskiisu tuleb vormistada kirjalikult ja selle peab kinnitama ettevõtte kõrgem juhtkond.

![Q5 Milliseid ettevõtteid ei teeninda.PNG]()

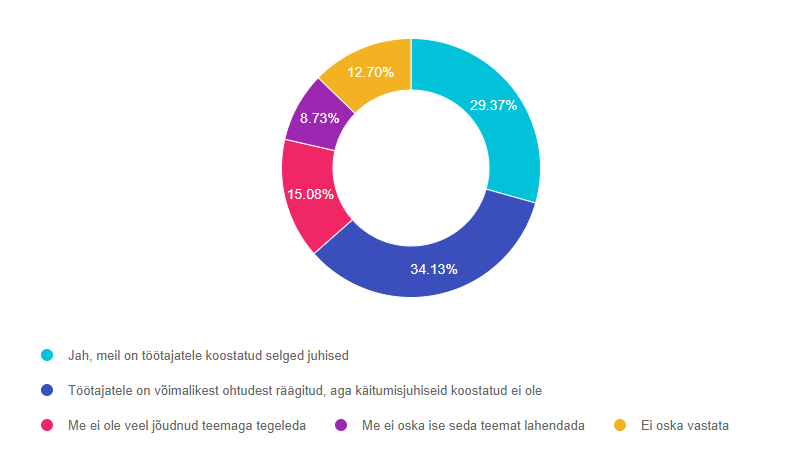

- Kas Teie töötajad tunnevad ära võimalikule rahapesule viitavad tundemärgid/ tegevused?

Konkreetsed juhised on oma töötajatele koostanud 29% ettevõtetest, lisaks nendele on 35% ettevõtetest oma töötajatele võimalikest ohtudest rääkinud, kuid ei ole seni käitumisjuhiseid koostanud. Seega üle poole ettevõtetest on töötajaid koolitanud või neile juhiseid koostanud.

Samas on RahaPTS-i järgi ettevõtetel kohustus kehtestada protseduurireeglid, mis sisaldavad kliendiga seotud riskide tuvastamise, maandamise ja hoolsusmeetmete rakendamise korda, samuti juhised, kuidas käituda rahapesu kahtluse korral. Küsitluse tulemused näitavad, et teha on veel palju.

![Q4 Kas töötajad tunnevad ära rahapesu.PNG]()

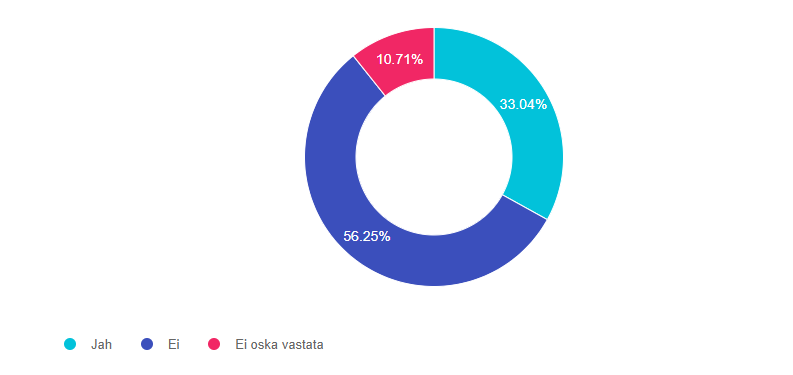

- Kas Teie ettevõttes on määratud rahapesu andmebüroo kontaktisik?

Rahapesu andmebüroo kontaktisik peab olema kindlasti määratud krediidiasutustel, finantseerimisasutustel, usaldushalduse ja äriühingute teenuse osutajatel, pandimajateenuse osutajatel, virtuaalvääringu teenuse pakkujatel, väärismetalli ja väärismetalltoodete kokkuostjatel või hulgimüüjatel. Kontaktisiku võib määrata ka mõni teine kohustatud isik.

Vastanute seas oli finantssektori ettevõtteid 11,5%, kontaktisik on määratud aga kolmandikul vastanutest, mis näitab, et seda on teinud ka mitmed sellised ettevõtted, kellel selleks otsest kohustust ei ole.

![Q6 rahapesu andmebüroo kontaktisik-1.PNG]()

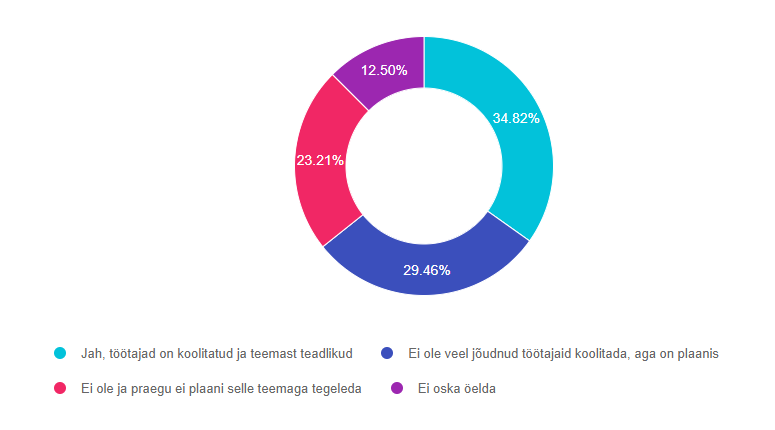

- Kas kõik töötajad, kes suhtlevad iga päev klientidega ärisuhete loomiseks ja tehingute tegemiseks, on rahapesu ja terrorismi rahastamise teemadest teadlikud ning on läbinud vajalikud koolitused?

Koolituste tegemine n-ö eesliini töötajatele on eriti oluline, et nad saaksid aru riskidest ja võimalikest tagajärgedest, mis kaasnevad tehingute tegemisega. Samuti on oluline teada anda, kuidas nemad ise saavad panustada nende riskide maandamisse.

Kui töötaja teeb lihtsalt kontroll-lehele linnukesi, ei ole see sama, kui ta teeb neid linnukesi mõtestatult. Sellisel juhul on kontrollimisest ka midagi kasu.

35% ettevõtetest on oma töötajaid koolitanud.

![Q7 kas töötajad on läbinud koolitused.PNG]()

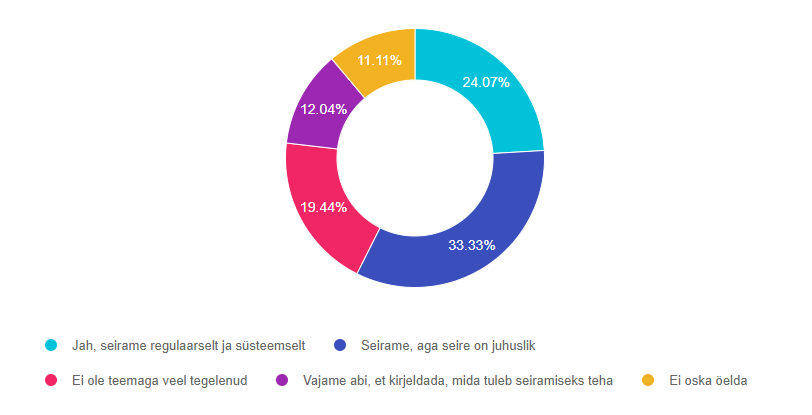

- Kas seirate ettevõttega ärisuhtes olevaid isikuid regulaarselt, et vältida rahapesu riske olemasolevate partneritega?

Süsteemselt seirab kliente vähem kui veerand vastanud ettevõtetest, kuigi ärisuhte seire on üks kohustuslik hoolsusmeede. 35% ettevõtetest küll seirab oma kliente, aga teeb seda juhuslikult.

Tänapäeval vahetuvad ettevõtete omanikud, juhtkonna liikmed ja tegelikud kasusaajad üsna tihti ja seetõttu tuleks oma kliente sagedamini seirata. Juhul kui kliendi andmed on muutunud, tuleb ka riskiaste uuesti määrata. Seirega kaasnevad tegevused sõltuvad ettevõtte tegevusalast ja kliendiga sõlmitud ärisuhte liigist. Kindlasti võiks hoolsusmeetmeid kasutusele võttes läbi mõelda, mis andmeid on võimalik seirata, et saada kliendi/koostööpartneri (kahtlase) käitumise kohta kõige paremat infot ehk kaardistada need riskikohad, mida jälgida.

![Q8 Äripartnerite seiramine.PNG]()

Lisaks eespool toodud küsimustele uurisime ka seda, kas ettevõtted on oma praeguste protseduuridega rahul või peavad nad vajalikuks rahapesu ennetamisega seotud tegevusi optimeerida.

44% vastanutest soovib või plaanib tegeleda rahapesu tõkestamise seadusest tulenevate nõuete täitmise optimeerimisega ja/või automatiseerimisega.

Automatiseerida saab praegusest palju rohkem

Sageli on rahapesu ja terrorismi rahastamise ennetamisega seotud protseduurid väga aja- ja inimressursimahukad, sest palju kliendi taustakontrolliga seotud infot kogutakse käsitsi. Samal ajal teevad ettevõtted, kes on integreerinud automaatsed päringud oma kliendihaldusprogrammi, sama analüüsi automaatselt kliendi nime programmi sisestamisel. Automatiseerimist saab ja võiks kasutada väga paljudes rahapesu ennetamisega seotud protsessides (nt kliendi riskiastme määramine, riikliku tausta, sanktsioonide, tegeliku kasusaaja ja esindusõiguse kontrollimine, andmete uuendamine, dokumendi kehtivuse kontrollimine). Turul on mitmeid lahendusi ja teenuseosutajaid, kes selles valdkonnas uusi ja/või automatiseeritud lahendusi pakuvad.

Soovitame oma rahapesu ennetamisega seotud dokumentatsiooni ja protseduurid värske pilguga üle vaadata ja vajadusel kaasata ka Grant Thornton Balticu riskijuhtimisteenuste nõustajad.

Testige oma ettevõtte valmisolekut!

Kui Teil on sarnased väljakutsed ja Teil tekkis küsimusi, võtke palun ühendust meie spetsialistidega.